Eleições presidenciais americanas de 2024

"O potencial impacto de uma vitória de Trump na União Europeia: Oportunidades e desafios"

À medida que os Estados Unidos se aproximam das eleições presidenciais de 2024, o mundo assiste com expetativa. O resultado destas eleições terá implicações de grande alcance, especialmente para a União Europeia. Uma vitória de Donald Trump, após as eleições de 5 de novembro, poderá trazer mudanças significativas nas relações transatlânticas. Embora uma segunda presidência de Trump apresente tanto oportunidades como riscos para a Europa, o impacto de uma derrota democrata também coloca desafios que a UE deve enfrentar cuidadosamente.

Recalibrar as relações transatlânticas: Oportunidades para a independência

Uma nova presidência de Trump daria quase de certeza início a um período de recalibração das relações transatlânticas. Durante o seu anterior mandato, Trump deu prioridade a uma abordagem “América em primeiro lugar”, manifestando frequentemente ceticismo em relação às instituições multilaterais, incluindo a NATO, e salientando uma partilha de encargos mais justa entre os aliados. Se Trump voltar ao poder, a União Europeia poderá ter a oportunidade de redefinir a sua própria autonomia estratégica.

Durante anos, os líderes europeus debateram a redução da sua dependência dos Estados Unidos em matéria de defesa e segurança. Sob a liderança de Trump, esta necessidade pode ser reforçada, encorajando a UE a reforçar as suas capacidades militares e a sua coesão enquanto entidade geopolítica. Uma administração Trump que permaneça indiferente às preocupações europeias em matéria de segurança poderia acelerar os esforços na Europa para prosseguir uma política de defesa mais forte, nomeadamente no âmbito de iniciativas como a Cooperação Estruturada Permanente (PESCO) e o Fundo Europeu de Defesa (FED). Isto ajudaria a UE a estabelecer-se como uma potência global mais autossuficiente.

Além disso, as potenciais políticas económicas de Trump poderão criar espaço para que a Europa reforce as suas parcerias noutros países. Durante a sua anterior administração, a preferência de Trump por acordos comerciais bilaterais em detrimento de acordos multilaterais deu origem a tensões com parceiros comerciais, incluindo a UE. Se Trump regressar, a UE poderá procurar solidificar e diversificar as relações comerciais com as economias emergentes e outros mercados importantes, promovendo parcerias que poderão reduzir a dependência da cooperação económica dos EUA.

Incerteza económica e divergência regulamentar

No entanto, uma vitória de Trump é suscetível de criar incertezas económicas significativas. Num segundo mandato, Trump poderá estar inclinado a retomar os conflitos comerciais e os direitos aduaneiros que anteriormente colocaram a economia transatlântica sob pressão. Essas políticas poderão prejudicar as relações económicas entre a UE e os EUA, em especial se Trump continuar a questionar o valor dos acordos comerciais existentes ou a impor novas tarifas sobre os produtos europeus. Uma relação comercial enfraquecida criaria, sem dúvida, repercussões nos mercados europeus, especialmente em sectores como o automóvel, a agricultura e a tecnologia.

Além disso, a posição de Trump sobre as políticas climáticas diverge significativamente da agenda verde da UE. Enquanto a administração Biden trabalhou em sintonia com a Europa em matéria de alterações climáticas, apoiando o Acordo de Paris e promovendo iniciativas ecológicas, Trump já desvalorizou a ciência climática e revogou a regulamentação ambiental. Uma nova presidência de Trump poderia, por conseguinte, complicar os esforços globais para combater as alterações climáticas, tornando mais difícil para a UE encontrar um terreno comum em questões ambientais prementes e obrigando a Europa a atuar como principal defensora dos acordos internacionais sobre o clima.

Desafios geopolíticos e implicações estratégicas

Uma vitória de Trump teria provavelmente ramificações substanciais para a postura estratégica da UE. A abordagem imprevisível da anterior administração Trump em matéria de política externa resultou em relações tensas com os aliados tradicionais, ao mesmo tempo que se mostraram abertos a regimes autocráticos, como a Rússia e a Coreia do Norte. Um padrão semelhante poderia deixar a UE mais vulnerável, uma vez que a administração Trump poderia desvalorizar a NATO, questionando o valor da defesa colectiva. Essa mudança colocaria um fardo mais pesado sobre a Europa para garantir a sua própria segurança, especialmente no meio das actuais tensões com a Rússia após a invasão da Ucrânia.

Perante estes desafios, as nações europeias poderão ter de adotar uma posição mais unificada em matéria de defesa, com compromissos mais fortes por parte dos Estados membros no sentido de cumprirem os objectivos de despesa com a defesa da NATO. Embora isto possa promover uma política de defesa da UE mais coesa, também pode expor divisões no seio da União, particularmente entre os países mais inclinados para o alinhamento com os EUA e os que preferem uma estratégia de segurança independente da UE.

Outro aspeto a considerar é a relação com a China. Sob a presidência de Trump, os EUA assumiram uma posição agressiva no confronto com Pequim, e uma ênfase renovada na dissociação económica pode forçar a Europa a navegar num equilíbrio delicado. Os países europeus, muitos dos quais têm laços comerciais significativos com a China, poderão ser pressionados a alinhar mais estreitamente com a posição dos EUA, arriscando-se a sofrer consequências económicas ou tensões diplomáticas com Pequim.

As consequências de uma derrota democrata para a Europa

Uma derrota democrata assinalaria uma mudança mais ampla na política americana, que a Europa não pode ignorar. O mandato da administração Biden foi marcado por esforços para restabelecer alianças, voltar a envolver-se com as instituições internacionais e apoiar os valores democráticos liberais. Uma derrota dos democratas simbolizaria provavelmente um repúdio destes princípios por parte do eleitorado americano, potencialmente encorajando os movimentos populistas e nacionalistas na própria Europa.

A UE poderá ver-se na necessidade de assumir o papel de defensora da democracia liberal na cena mundial. Com Washington potencialmente a mudar para uma postura mais isolacionista, a Europa teria de redobrar os esforços diplomáticos para defender as normas internacionais, promover os direitos humanos e contrabalançar a influência dos regimes autocráticos. Além disso, as nações europeias, cada vez mais afectadas por movimentos populistas internos, poderão ter dificuldade em manter a unidade face ao crescente ceticismo em relação às instituições democráticas liberais.

Navegar no caminho a seguir

Embora a potencial reeleição de Donald Trump possa criar desafios significativos para a União Europeia, também representa uma oportunidade para a Europa afirmar o seu papel como ator geopolítico independente. A UE deve preparar-se para a possibilidade de uma relação mais transacional e menos previsível com Washington. O reforço da coesão interna, o investimento em capacidades de defesa e a diversificação das parcerias globais são medidas essenciais que a UE deve adotar em resposta a uma eventual segunda presidência de Trump.

Ao mesmo tempo, a Europa deve empenhar-se diplomaticamente com uma administração liderada por Trump, procurando vias de cooperação em questões de interesse comum, como o contraterrorismo e a segurança energética. A navegação neste cenário complexo exigirá uma diplomacia hábil, resiliência e uma visão estratégica clara. A União Europeia, se estiver unida e for pró-ativa, pode mitigar os riscos e aproveitar as oportunidades apresentadas por uma ordem global em mudança - independentemente do resultado das eleições presidenciais americanas.

IA e a escalada nuclear

Dólar abaixo de R$5?

Tarifas de Trump no fim?

Guerra Israel-EUA-Irã

Deboche fiscal e prosperidade

Dívida acelerada: onde parar?

Relatório da PF abala Toffoli

Acordo Fed-Tesouro em foco

Quem tomará o lugar do Dólar?

Queda muda tudo no Irã

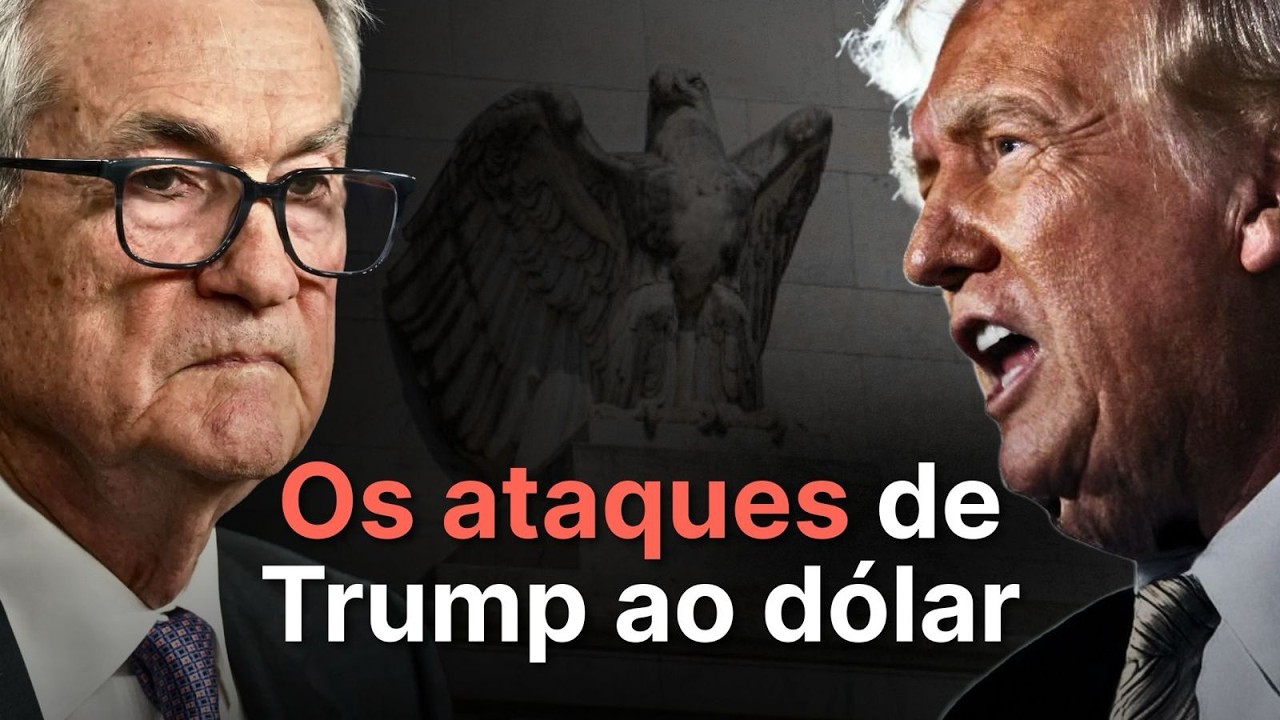

Pressão de Trump sobre Powell